Les premières expérimentations autour d’un euro numérique officiel font ressortir une gestion simplifiée des échanges de monnaies transfrontaliers et une acceptation facilitée des cryptomonnaies par les citoyens.

au sommaire

Jusqu'à présent, notre relation avec les banques centrales s'est manifestée sous deux formes principales : les dépôts d'argentargent sur des comptes bancaires, par exemple lorsqu'un employeur verse son dû aux salariés et les billets de banques et pièces de monnaie que nous utilisons dans la vie courante.

Ces deux systèmes sont jusque-là parvenus à obtenir une large confiance des citoyens. Pourtant, des crises telles que celle de 2008 ont entraîné un désaveu du système bancaire. Des monnaies indépendantes des banques telles que Bitcoin ou Ethereum ont largement surfé sur cette vaguevague. Qui plus est, l'apparition des stablecoins tels que l'USDT de Tether ont apporté un facteur de stabilité à ce secteur (pour mémoire un USDT est toujours égal à un dollar).

De l’usage de stablecoins officiels pour limiter celui des cryptomonnaies

Depuis plusieurs mois, le statut des stablecoins interpelle de nombreux gouvernements. En la matièrematière, on parle de MNBC (Monnaie numérique de banque centrale) pour désigner des stablecoins émis par une banque centrale. La Chine comme le Niger se préparent à lancer leur propre MNBC, et pour ces deux pays, cette évolution s'est accompagnée d'une politique visant à limiter l'usage d'autres cryptomonnaies. De son côté, aux États-Unis, la SEC (équivalent de la Commission des opérations boursières) a reçu pour mission de réguler le statut des stablecoins basés sur le dollar. Le groupe de travail de l'administration Biden penche en faveur d'assimiler les émetteurs de stablecoins à des banques.

En Europe, la question ne s'est pas posée car fort peu de stablecoins basés sur l’euro sont apparus jusqu'à présent. La Banque centrale européenne planche sur un euro numériqueeuro numérique et pour l'heure, celui-ci est appelé à coexister avec Bitcoin, Ethereum et autres BNB.

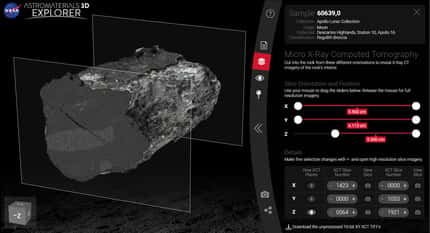

La grande question qui demeure est la suivante : le public est-il prêt à accorder à une MNBC la même confiance qu'aux billets de banques ou chèques et cartes de crédit reliées à un compte bancaire ? Pour mieux le savoir, depuis près d'un an, la Banque de France a mené neuf expériences relatives au paiement via cette MNBC sur des montants importants, mais aussi des règlements transfrontaliers, des échanges de devises et l'achat de titres boursiers.

L’usage d’une monnaie numérique est entré dans les mœurs

En premier lieu, la Banque de France fait ressortir plusieurs points.

- Dans la zone euro, l'usage du cash se réduit peu à peu. En 2019, il a représenté 73 % des transactions monétaires soit 6 % de moins qu'en 2016.

- En parallèle, celui des cartes de crédit a grimpé à 24 % en 2019 (5 % de plus qu'en 2016).

- La crise récente a accéléré la transition vers les paiements numériques.

- Afin de résoudre certains problèmes de paiement transfrontaliers, la Banque mondialeBanque mondiale et d'autres instituts ont insisté à l'occasion du G20 sur les avantages qu'aurait une MNBC en la matière.

Neuf applications test sélectionnées

Suite à un appel d'offres sur la question, la Banque de France a reçu 40 propositions applicationsapplications et en a sélectionné huit : Jura, Société Générale - Forge, Liquidshare, Iznes... Une expérience supplémentaire a été établie en relation avec l'autorité monétaire de Singapour. Il est à noter que la Banque de France n'a imposé aucun choix technologie particulier.

Sept de ces essais ont été achevés le 8 novembre 2021. Deux des expériences ont été menées sur la blockchainblockchain Ethereum qui repose sur un minageminage à « preuve de travailpreuve de travail » et il s'est avéré qu'elles étaient fortement consommatrices en énergieénergie. La mutation d'Ethereum vers une V2 à « preuve d'enjeupreuve d'enjeu » devrait réduire cette consommation électrique par un facteur de 10.000 mais ce facteur n'a pas pu encore faire l'objet de tests majeurs.

De façon générale, et comme on pouvait s'y attendre, les expériences menées sur des blockchains de 1re génération telles que celle du Bitcoin ont montré leurs limitations en matière de vitessevitesse de traitement (de 20 secondes à plusieurs minutes).

Pour le reste, qu'en est-il ressorti ? Que du bon si l'on s'en tient à ce que rapporte Nathalie Aufauvre, en charge du programme. Les améliorations essentielles liées à l'usage d'une MNBC concernent les points suivants :

- le développement des marchés financiers tokenisés ;

- les paiements transfrontaliers et échanges de devises.

Il reste à déterminer à quel moment la Banque centrale européenne entend lancer pour de bon ce fameux euro numérique, sachant qu'au départ, l'année 2025 avait été fixée pour échéance et que cela peut sembler bien long. Et l'on pourra s'étonner que la Banque d'Angleterre, pour sa part ait laissé entendre qu'elle comptait lancer sa propre MNBC vers 2030. De tels délais sont-ils en phase avec la vitesse d'innovation qui a actuellement cours dans le secteur des cryptomonnaies ?