Le lundi 18 juin 2018, la loi Pacte, acronyme pour le Plan d'Action pour la Croissance et la Transformation des Entreprises, a été présentée en Conseil des Ministres. De quoi s'agit-il ?

au sommaire

Cette loi a été mise en place afin de donner la possibilité aux entreprises d'innover, de grandir, de se transformer et de créer des emplois. Elle s'adresse autant aux salariés qu'aux entrepreneurs. Mais quelles sont les mesures fiscales qui vont impacter votre patrimoine en 2019 ?

Prélèvement à la source

La mise en œuvre est entrée en vigueur en janvier 2019, le calcul reste le même mais l’impôt est prélevé directement sur le revenu et toute l'année.

L’Exit Tax

L'Exit tax sera remplacée par un « dispositif anti-abus ». Pour les cessions de patrimoine ayant lieu deux ans après un départ de France contre quinze ans. Aujourd'hui, quand les participations sont de l'ordre de plus de 2,57 millions d'euros, le délai est de 5 ans. Au-delà de 800.000 € de patrimoine mobilier, la taxe ne s'applique pas pendant une duréedurée de 2 ans.

L'assurance vie

Le fonds croissance devrait être simplifié. Le texte prévoit d'instaurer un taux de rendement unique pour chaque année. De plus, il est possible de bonifier le taux de rendement grâce à des investissements à plus long terme de la part des assurés. Enfin, à l'échéance, la garantie du capital est maintenue. L'état se fixe comme objectif de multiplier par dix les encours en deux ans.

PEA

Pour les PEAPEA et PEA-PME de moins de 5 ans d'existence, la « flat tax » leur sera appliquée (prélèvement forfaitaire de 30 %) à partir du 1er janvier 2019. Ces dernières ont la possibilité d'introduire des titres grâce au financement participatif (ex : crowdfunding). Le fonctionnement du PEA s'assouplit avec la possibilité de réaliser des retraits d'argentargent partiellement dans l'année sur un PEA ouvert au moins depuis 5 ans ; et cela, sans clôture du compte. Enfin, pour les PEA qui ont été souscrits il y a plus de 8 ans, les retraits ne donneront pas lieu à un blocage du compte. Le PEA-PME peut recevoir plus de 75.000 € de versement quand le PEA/PEA-PME cumulé ne dépasse pas la somme de 225.000 €. Pour les jeunes, de 18 à 25 ans, rattachés au foyer fiscal de leurs parents, il est possible de verser jusqu'à 25.000 € sur ce compte. Ces 25.000 € n'augmentent pas le plafond des 150.000 € des parents mais seront en déduction.

Réforme des retraites

Un projet de réforme du système de retraite est lancé. Emmanuel Macron souhaite établir un régime de retraite universel : « un euro cotisé apporte les mêmes droits quel que soit le montant qui a été versé, quel que soit le statut de celui qui a cotisé ». Un salarié, un fonctionnaire ou un indépendant percevront les mêmes droits. L'âge de départ à la retraite resterait fixé à 62 ans. Les personnes qui sont à moins de 5 ans de la retraite ne seront pas soumis à cette réforme. Les retraites complémentaires ne devraient pas être touchées.

Épargne salariale

Pour faciliter le développement de l'épargne salariale dans les PME, les salariés seront mieux informés sur ce type d'épargne et l'accès au dispositif sera simplifié. Le conjoint du chef d'entreprise, qui dispose du statut de conjoint collaborateur ou associé, bénéficiera de l'épargne salariale. Enfin, il n'est plus obligatoire de disposer d'un plan d'épargne employé pour mettre en place un plan d'épargne retraite collectif.

Hausse de la CSG

Une hausse de 1,7 point de la CSGCSG pour l'ensemble des Français à l'exception des retraités les plus modestes et des chômeurs.

Exonération des cotisations sociales sur les heures supplémentaires

Dès le 1er septembre 2019, les cotisations salariales sont exonérées de cotisations salariales et d'impôt sur le revenu sur les heures supplémentaires pour la totalité des salariés. Cela devrait permettre de relancer le pouvoir d'achat. Pour un salarié au Smic, son gain à l'année devrait être de 250 € net.

Immobilier

- Le dispositif Denormandie : pour les investisseurs qui achètent un bien existant pour le mettre en location, ils ont dès à présent la possibilité de déduire de leur impôt sur le revenu 12 et 21 % de ces investissements. Il sera pris en compte la durée de mise en location qui est de 6, 9 ou 12 ans. Pour être éligible à cette réduction d'impôt, le montant des travaux devra être d'un minimum 25 % du total de l'opération qui elle est limitée à 300.000 €.

- La taxe d'habitation : la suppression de la taxe se poursuit pour atteindre 65 % de diminution chez les foyers concernés. En 2020, une exonération totale pour 80 % des foyers est attendue. D'ici 2021-2022, l'État espère une suppression totale de la taxe pour tous les contribuables.

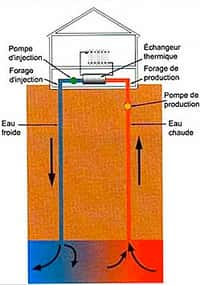

- L'éco PTZ : l'éco-prêt à taux zéro, utilisé pour financer les travaux de performances énergétiques, doit être simplifié et prolongé jusqu'en 2021.

- Le Cite : ce Crédit d'Impôt Transition Énergétique est dédié aux ménages qui effectuent des dépenses en faveur de l'environnement dans leur résidence principale. Le chèque énergieénergie est augmenté à 200 € par an contre 150 € l'année dernière.